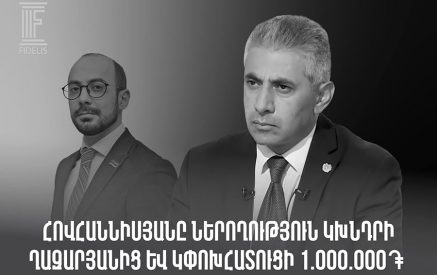

Առցանց «Առավոտի» «Դեմ առ դեմ» հաղորդման շրջանակում ՓՄՁ խմբի անդամ, հարկային խորհրդատվությունների ծառայություն մատուցող Տիգրան Քեյանը եւ Իրավաբանների հայկական ասոցիացիայի իրավաբան փորձագետ Նարեկ Ենոքյանը քննարկում են եկամտային հարկի վերաբերյալ նախատեսվող փոփոխությունները:

Լուսինե Բուդաղյան– Հարկային օրենսգիրքը, որը նախորդ կառավարության օրոք, տնտեսագետների ու փորձագետների բնորոշմամբ, հապճեպ ընդունվեց` չնայած որ բիզնեսի ներկայացուցիչները օրենսգրքի որոշ դրույթների վերաբերյալ մի շարք դժգոհություններ ունեին, նոր կառավարության օրոք փոփոխելու նպատակով կրկին քննարկման է դրվել: Այս օրերին բուռն քննարկումներ են ընթանում եկամտային հարկի շուրջ: Նախօրեին վարչապետ Նիկոլ Փաշինյանը ֆեյսբուքյան իր էջում ուղիղ հեռարձակմամբ ներկայացրեց կառավարության տեսակետը` ասելով, որ կառավարությունն առաջարկում է հարկման 3 սանդղակի փոխարեն ձեւավորել 2 սանդղակ: Առաջարկվում է ոչ թե 150 հազար դրամը սահմանել որպես աշխատավարձի շեմ, այլ 250 հազարը, եւ ըստ այդմ՝ մինչեւ 250 հազար դրամ ստացողները վճարեն 20% եկամտային հարկ, իսկ 250 հազար դրամից ավելի աշխատավարձ ստացողները հարկվեն եկամտային հարկի 25%-ի չափով:

Առաջարկվող 2-րդ տարբերակն, ըստ վարչապետի, այն է` սահմանել 23% համահարթ եկամտային հարկ, շահութահարկ, գումարած դիվիդենդի հարկ: Այսինքն՝ բոլոր չափի աշխատավարձերի դեպքում եկամտային հարկը լինի 23%, եւ շահութահարկի, դիվիդենդի հարկի հանրագումարը նույնպես լինի 23%:

Պարոն Քեյան, ի՞նչ կտա կառավարության առաջարկը կամ գուցե նոր ռիսկեր է պարունակում, եւ հետեւաբար նոր խնդիրներ ի հայտ կգան:

Տիգրան Քեյան- Եկամտային հարկի դրույքաչափի փոփոխության նկատմամբ մոտեցումը շատ ճիշտ է, քանի որ հունիսի 1-ից նաեւ պարտադիր կուտակային կենսաթոշակի համակարգն էլ ներդրվեց, եւ արդեն բոլորը կուտակային վճարներ են սկսել վճարել, եւ պետք է որոշակի առումով աշխատակիցների աշխատավարձի բեռի թեթեւացում գնար, ոչ թե անգործությամբ մոտ 30 տոկոսից ավելի հարկում լիներ: Բայց հիմնավորումներն ըստ էության այնքան էլ տեղին չեն, քանի որ հիմքը դրվում է եկամտային հարկի դրույքաչափի իջեցմամբ, որը կհավասարեցվի շահութահարկի բեռին: Բայց Հայաստանի Հանրապետությունում կան մի շարք վճարողներ, որոնք շահութահարկ վճարողներ չեն, այսինքն` աշխատում են շրջանառության հարկով կամ արտոնագրային վճար վճարողներ են: Այսինքն` տվյալ տնտեսվարողների մոտ բեռի թեթեւացում առհասարակ տեղի չի ունենա: Այսինքն` այստեղ, եթե հիմք է դրվում, որ դրանով հավասարեցնելով շահութահարկի եւ եկամտային հարկի դրույքաչափը՝ որոշ տնտեսվարողների մոտ բեռի թեթեւացում կլինի, եւ դրանով իսկ միտում չի լինի ստվերային աշխատավարձ կամ չգրանցված աշխատողներ ունենալ, ապա այն տնտեսվարողների մոտ, որոնք չեն վճարում շահութահարկ, նրանց մոտ ոչ մի բան չի փոխվում: Այսինքն` այստեղ ստվերի կրճատումը մասամբ է լուծվում, ոչ թե ամբողջական: Իսկ ինչ վերաբերում է այն մեկնաբանությանը, որ տնտեսվարողների մոտ հարկային բեռի նվազում է լինում, նշեմ, որ աշխատավարձից հարկի դեպքում տնտեսվարողներն արդեն գործակալ են հանդես գալիս, այդ հարկերը աշխատակիցների հարկերն են, ոչ թե տնտեսվարողների, այսինքն` դրանք մեզնից պահվում եւ վճարվում են պետական բյուջե: Հայաստանում պետք է փոխվի մեկ այլ մոտեցում. ցանկացած անձ պետք է հասկանա, որ ըստ էության ինքը հարկատու է համարվում, եթե որեւէ տեղ աշխատում է: Այսինքն` հենց իրենից է պահվում այդ հարկը եւ վճարվում է: Բացի այդ, նաեւ ուզում եմ նշել, որ նախկինում կային հարկման այլ տարբերակներ` որոշակի չհարկվող եկամտի չափ էր սահմանված: Այդ չափով եկամտից նոր աշխատակիցներից հարկեր էր հաշվարկվում: Կցանկանայի, որ կառավարությունն այդ մոտեցմանը ուշադրություն դարձներ, այլ ոչ թե զուտ այն հանգամանքին, որ տնտեսվարողի մոտ հարկային բեռի նվազեցում կլինի՝ հավասարեցնելով եկամտային հարկի դրույքաչափը շահութահարկի դրույքաչափին: Նշեմ նաեւ, որ այնտեղ հիմնավորվում էր մի կետ, այն է՝ ներդրողների մոտ ավելի մեծ շահագրգռություն կլինի, եւ Հայաստանի Հանրապետությունում ներդրումներ կանեն ավելի մեղմ հարկային բեռ ունենալով: Այստեղ պետք է ոչ թե եկամտային հարկի դրույքաչափի վրա որոշակի շեշտադրում կատարել, այստեղ կարող է անուղղակի հարկերով, ինչու չէ՝ նաեւ շահութահարկի մասով ներդրողների համար որոշակի արտոնություններ սահմանվեն, քանի որ երկարաժամկետ ներդրման դեպքում հարկային վնասը տվյալ ներդրողը կարող է նվազեցնել հինգ տարիների ընթացքում: Այսինքն` վեցերորդ տարում արդեն իր առաջին տարին, որ ներդրում է կատարել, այդ տարվա առաջանալիք վնասն ինքը չի կարող օգտագործել, եւ ներդրումների ժամանակ, բնականաբար, տվյալ տնտեսվարողը նաեւ ունի աշխատակիցներ, աշխատուժ, որոնց աշխատավարձից նվազեցվող գումարներն են ներառված այդ վնասի մեջ, որը տարիների ընթացքում կորելու է: Այսինքն` այստեղ, որ ստվերը իսպառ կվերանա, ես այնքան էլ չեմ հավատում: Նաեւ կարող է խնդիր առաջացնել այն, որ օրինակ` եթե շահութահարկի բեռն ավելի բարձր լինի, քան եկամտահարկի բեռը, այստեղ տվյալ տնտեսվարողի մոտ արհեստական աշխատողներ կարող են ավելանալ, որովհետեւ այլ ծախսեր չունենալու պարագայում ինքն ավելի լավ է մեկ-երկու բարեկամների կամ հարեւանների գրանցի, նրանց համար ստաժներ լինեն, նրանց համար եկամտային հարկ վճարի, եւ շահութահարկը դրանով ավելի պակաս կվճարեն: Այսինքն` այստեղ ավելի շատ շահում են խոշոր ընկերությունները, իսկ փոքր եւ միջին ձեռներեցների մոտ այս փոփոխության առումով հարկային բեռի նվազեցում չի լինում:

Լ. Բ.- Պարոն Ենոքյան, իրավական առումով ինչպիսի՞ խնդիրներ եք տեսնում եկամտային հարկի փոփոխության նոր, առաջարկվող տարբերակում:

Նարեկ Ենոքյան- Նախ` իրավական առումով պետք է վկայակոչենք Հայաստանի Հանրապետության Սահմանադրության առաջին հոդվածը` ՀՀ-ն հանդիսանում է սոցիալական պետություն: Ի՞նչ է սա ենթադրում. որ պետությունը պարտավոր է նվազագույն կենսապայմաններ ապահովել տվյալ երկրի բնակչության համար: Եկեք ներկայումս անդրադարձ կատարենք նվազագույն աշխատավարձին` 55 հազար դրամ: Այս պարագայում, կարծում եմ, պահանջմունքի մասին խոսելն ավելորդ է, որովհետե 55 հազար դրամը շատ քիչ է եւ չի բավարարում նվազագույն սպառողական զամբյուղը: Այդ իսկ պատճառով ես գտնում եմ, որ նվազեցնել եկամտային հարկը բավականին տեղին է` հաշվի առնելով թե՛ Եվրասիական տնտեսական միության երկրների փորձը, թե՛ Եվրոպական միության երկրների փորձը, որտեղ անհամեմատ ավելի քիչ դրույքաչափեր կան: Այստեղ, երբ խոսվում է համահարթեցման մասին, այսինքն` անկախ եկամուտների քանակից նույն դրույքաչափով պետք է վճարումը կատարվի, այս մոդելը կիրառություն ունի, աշխարհի պրակտիկայում ընդունված է, հիմնականում ԵԱՏՄ երկրների տարածքում է բավականին մեծ տարածում գտել, մասնավորապես` Ռուսաստանում 13% է վճարվում, Բելառուսում՝ 13%, Ղազախստանում՝ 10%, Ղրղըզստանում՝ 10%, եւ միայն Հայաստանում է, որ ունենք այսպիսի բարձր շեմ` 23%: Սա 55 հազար դրամ ստացող մարդու, ինչպես նաեւ նրա գործատուի համար բավականին մեծ բեռ է, որովհետւ, սրանից բացի, նաեւ պետք է հաշվի առնենք պարտադիր կենսաթոշակային ֆոնդին վճարվող 5%-ը եւ 1000-ական դրամները, որոնք մուծվում են պետական բյուջե, եւ սա բավականին մեծ թիվ է: Ես դեմ եմ, որ մինչեւ 250 հազար դրամի դեպքում անգամ գործարկվի թեկուզ 20%, որովետեւ սա կրկին շատ մեծ բեռ է: Այստեղ հարկումը պետք է տեղի ունենա պրոգրեսիվ եղանակով. հարկմանը զուգահեռ, եկամուտներին զուգահեռ պետք է հարկային դրույքաչափը բարձրանա, բայց 55 հազար դրամ ստացողին եւ 250 հազար դրամ ստացողին դնել նույն հարթության վրա եւ նրանցից գանձել նույն քանակությամբ հարկեր, իմ խորին համոզմամբ՝ արդարացի չէ եւ չի համապատասխանում սոցիալական արդարության ընդունված չափորոշիչներին: Այսինքն` հարկումը պետք է տեղի ունենա ըստ եկամուտների: Հարկն իրենից ի՞նչ է ենթադրում, հարկը ենթադրում է ֆիզիկական օբյեկտի կողմից պարտադիր վճարումներ, եւ հարկային օրենսդրության սկզբունքներից մեկն այն է, որ այն չխաթարի տվյալ սուբյեկտի գործունեությունը: Այսինքն` հարկ վճարելիս տվյալ անձի համար էական ազդեցություն չպետք է ունենա նրա գործունեության վրա: Իսկ հայաստանյան պրակտիկայում մենք տեսնում ենք հակառակ գործընթացը: Եթե նայում ենք ներկայիս հարկման համակարգին, ապա այս դեպքում անձանց եկամուտների մեծամասնությունը անուղղակի կերպով վերադարձվում է:

Մյուս տարբերակը, որն առաջարկում է ստանդարտ, նույնպես բավականին վիճահարույց է, կրկին այստեղ բախվում ենք սոցիալական արդարության խնդրին: 55 հազարից մինչեւ անգամ 10 միլիոն դրամ եկամուտ ունեցողը հարկվի նույն դրույքաչափերով: Հարկը պետք է գանձվի՝ հաշվի առնելով տվյալ անձի վճարունակությունը: Այսինքն` տվյալ անձը որքանով է ի վիճակի կատարել հարկային պարտավորությունները: Հարկը ոչ կամավոր վճարում է հանդիսանում, պարտադիր վճարում է, որն անկախ սուբյեկտի կամքից է, եւ եթե նման փոփոխություններ են առաջացնում, կարելի է վերանայել նաեւ պարտադիրի բաղադրիչը, 1000 դրամների, որովհետեւ թվում է, թե երկու տոկոս է, դա քիչ է, եւ այն էական ազդեցություն չի ունենա, սակայն նվազագույն կամ նվազագույնից մի քիչ բարձր, մինչեւ 100 հազար դրամ ստացողների պարագայում այդ երկու-երեք տոկոսը էական տարբերություն է, եւ կան մարդիկ, որ այդ 2-3 տոկոսով շաբաթ կամ նույնիսկ երկու շաբաթ բյուջեի պլանավորում են իրականացնում եւ տվյալ պարագայում փորձել բոլորին նույն սանդղակով հարկման ենթարկել՝ ճիշտ չէ: Աշխարհի պրակտիկան ցույց է տալիս, որ շատ քիչ երկրներում է սա կիրառվում: Հիմնականում սա կիրառվում է Եվրասիական տնտեսական երկրների տարածքում: Օրինակ` Գերմանիայում եկամտային հարկը տատանվում է 14-ից 45 %, նույն վիճակագրությունը Ֆրանսիայում է, Իսպանիայում 15-ից 45 % է: Շվեյցարիան լավագույն օրինակն է` 2-ից 20 % է եկամտային հարկը: Իհարկե, նման մոտեցումը թույլ է տալիս ավելի շատ պաշտպանել քաղաքացիների սոցիալական իրավունքները:

Քննարկումն ամբողջությամբ

ԼՈՒՍԻՆԵ ԲՈՒԴԱՂՅԱՆ

«Առավոտ»

08.09.2018