Վարկային պատմության կարևորության, բանկի հանդեպ պարտավորությունները բարեխիղճ չկատարելու, հաճախորդների կողմից խարդախության փորձերի ու դրանց հետևանքների մասին լրագրողների հետ հանդիպմանը զրուցեցինք «Յունիբանկ» ԲԲԸ-ի Վարչության նախագահի տեղակալ, Իրավական սպասարկման և ժամկետանց պարտավորությունների հետբերման գծով տնօրեն Օվսաննա Առաքելյանի հետ:

— Տիկին Առաքելյան, կխնդրեմ մանրամասն պարզաբանել, եթե վարկառուն պարբերաբար ուշացրել է վարկի գծով մարումները կամ էլ ընդհանրապես հրաժարվել է դրանք կատարելուց, ինչպիսի քայլեր է ձեռնարկում բանկը:

—Վարկը ձևակերպելիս վարկառուները պետք է հստակ գիտակցեն, որ այդ օրվանից սկսած ձևավորում են իրենց վարկային պատմությունը, որը որոշիչ դեր է խաղալու հետագա վարկավորման ժամանակ: Հաճախորդի վարկային պատմությունը բանկի հետ համագործակցության տվյալների շտեմարան է` սկսած վարկի ձևակերպումից մինչև դրա մարումը: Եթե վարկառուն ուշացնում է վարկի մայր գումարի կամ տոկոսագումարների մարումները, ապա տվյալ հաճախորդն ինքն իր համար ձևավորում է բացասական վարկային պատմություն: Հետևաբար, հաջորդ վարկի ստացումը տվյալ հաճախորդի համար մոտակա մի քանի տարիների ընթացքում դառնում է գրեթե անհնար: Բացասական վարկային պատմությունը փոփոխման ենթակա չէ առնվազն 5 տարի:

Նաև նշեմ, որ հարցը չի կարելի լուծել այլ բանկ դիմելու միջոցով: Հայաստանում գործող ցանկացած բանկ կամ վարկային կազմակերպություն, վարկը հաստատելուց առաջ, դիմում է վարկային բյուրո` տվյալ հաճախորդի վարկային պատմությանը ծանոթանալու նպատակով:

Կարդացեք նաև

Ինչ վերաբերում է խնդրահարույց վարկերի վերադարձման գործընթացին, ապա այն բաղկացած է մի քանի փուլերից: Սկզբում մեր մասնագետներն աշխատում են ոչ բարեխիղճ վարկառուի հետ և փորձում վերհանել վճարումների ուշացման պատճառները ու համապատասխան լուծումներ գտնել: Եթե վարկառուն, այնուամենայնիվ, հրաժարվում է իր վարկային պարտավորությունների կատարումից և պատշաճ կերպով չի արձագանքում բանկի ընդառաջ գնալու քայլերին, ապա խնդիրը լուծվում է դատական կարգով:

— Որքան հաճախ է բանկը դիմում դատարան անբարեխիղճ վարկառուներից վարկի գումարները վերադարձնելու համար:

— Համագործակցության արդյունքում բանկը և հաճախորդը հիմնականում կարողանում են երկու կողմերի համար էլ ընդունելի լուծում գտնել` առանց գործը դատարան հասցնելու, եթե, իհարկե, վարկառուն միտումնավոր չի փորձում խաբել բանկին: Լինում են դեպքեր, երբ որոշ անձինք փորձում են վարկային միջոցներ ստանալ բանկերից` ի սկզբանե նպատակ չունենալով դրանք վերադարձնել: Անգամ փորձում են թաքցնել կամ վնասել վարկի ապահովման միջոցը, օրինակ` գրավի առարկան: Մենք հասկանում ենք, թե ոնց է աշխատում այդ խարդախության մեխանիզմը և մշտապես կատարելագործում ենք մեր վերահսկման և սքորինգային համակարգերը` նման «կեղծ» վարկերը բացառելու համար: Այդ դեպքերում, բնականաբար, բանկը դիմում է դատարան, բայց երբ վառկառուն կամ երաշխավորը փորձում են նույնիսկ մաս-մաս վճարելով մարել վարկը, ապա բանկը բոլոր հնարավոր դեպքերում գնում է ընդառաջ, նույնիսկ, եթե գործը գտնվում է հարկադիր կատարման փուլում:

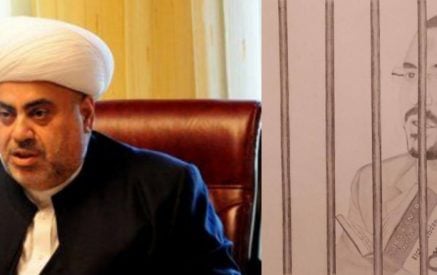

Ցավոք պետք է նշեմ նաև, որ լինում են ակնհայտ չարամտորեն գրավի առարկան ոչնչացնելու, թաքցնելու դեպքեր: Այս պարագայում հարուցվում է քրեական գործ: Բանկը օրենքի շրջանակներում ձեռնարկում է բոլոր միջոցները նման խարդախ «վարկառուների» հանդեպ խստագույն պատժամիջոցներ կիրառելու համար: Օրինակ, քրեական գործ է հարուցվել փաստաթղթերը կեղծելու և այլ անձանց լիազորություններ տալու միջոցով բանկի գումարը խարդախության ճանապարհով ելքագրելու համար` ներգրավելով անգամ որոշ պետական ծառայողների: Մեկ այլ դեպքում, գրավատուները թաքցնում, ոչնչացնում կամ վնասում են գրավի առարկան` մտածելով որ որևէ պատասխանատվություն դրա համար չեն կրելու: Պատահել է դեպք, երբ գործը փակուղի տանելու նպատակով վարկառուն հրաժարվել է նոտարական կարգով իր կողմից տրված համաձայնագրերից կամ ստորագրված փաստաթղթերից: Նման վարկառուի կամ գրավատուի նկատմամբ հարուցվում է քրեական գործ` սուտ ցուցմունք տալու և դատավարությունն անհիմն խոչընդոտելու համար:

ՀՀ քրեական օրենսգրքի 191-րդ հոդվածով բավականին լուրջ տուգանք` նվազագույն աշխատավարձի երեքհարյուրապատիկից հինգհարյուրապատիկի չափով կամ 2-5 տարի ժամկետով ազատազրկում է սահմանվում պետության, միջազգային կազմակերպության կամ միջազգային պայմանագրով նախատեսված ծրագրի կողմից տրամադրվող վարկը ոչ նպատակային օգտագործելու համար, եթե այն խոշոր վնաս է պատճառել անձանց, կազմակերպությանը կամ պետությանը: Բանկային համակարգում ներկայումս առկա է նման դեպք, երբ անձն այդ հոդվածով ենթարկվել է քրեական պատասխանատվության:

Նշեմ նաև, որ որոշ անբարեխիղճ վարկառուներ գործընթացը ձգձգելու համար անգամ փորձում են զրպարտչական տեղեկատվություն տարածել բանկերի մասին, ինչը բնականաբար որևէ կերպ չի կարող նրանց ազատել վարկային պարտավորությունների կատարումից: Իսկ ահա զրպարտության համար նրանք պատասխանատվության կանչվում են միանշանակ: Նման դեպք ևս առկա է, երբ անձը դատարանի վճռով պարտավորվել է հրապարակայնորեն հերքել զրպարտությունը և փոխհատուցում վճարել:

Ի դեպ` ներկայումս քննարկման փուլում է գտնվում քրեական օրենսգրքում փոփոխություններ կատարելու օրինագիծը: Ըստ այդմ` ընդլայնվում է քրեական պատասխանատվություն նախատեսող այն հոդվածների ցանկը, որոնցով սահմանվում է պատիժ գրավի առարկան թաքցնելու, ոչնչացնելու և վնասելու համար:

Ուստի, մեկ անգամ ևս հորդորում ենք վարկառուներին ժամանակին կատարել իրենց վարկային պարտավորությունները, ձևավորել դրական վարկային պատմություն, իսկ խնդիրներ ծագելու դեպքում զերծ մնալ խարդախության փորձերից և դիմել բանկին` հաշտության եզրեր գտնելու համար:

—Կպարզաբանեք ինչ է նշանակում դրական վարկային պատմություն: Որն է դրա առավելությունը հաճախորդի համար:

—Վարկային պատմությունը բանկի համար հաճախորդի համբավն է: Դա ցույց է տալիս, որ դու պարտաճանաչ և վստահելի հաճախորդ ես: Դրական վարկային պատմություն ձևավորելու համար իրավաբանական կամ ֆիզիկական անձին անհրաժեշտ է ընդամենը ժամանակին կատարել իր վարկային պարտավորությունները: Արդյունքում` հետագայում հեշտությամբ և արագ կարող ես ստանալ մեկ այլ վարկ ևս: Ընդորում, կարելի է հավակնել առավել բարենպաստ պայմաններով վարկավորման: Այդ առավելությունը կարող է արտահայտվել վարկի ավելի ցածր տոկոսադրույքով, մարման երկար ժամկետով կամ պարզեցված փաստաթղթաշրջանառությամբ: