Հայաստանն ունի դինամիկ աճող բանկային համակարգ։ Առեւտրային բանկերի ընդհանուր ակտիվները 1999 թ. հունվարի 1-ի դրությամբ կազմել են 159,9 մլրդ դրամ (մոտ 300 մլն դոլար), որը 3,7 անգամ գերազանցում է 1996 թ. հունվարի 1-ի եւ 1,5 անգամ՝ 1998 թ. հունվարի 1-ի դրությամբ ակտիվների ծավալին։ Այնուամենայնիվ, Հայաստանի բոլոր բանկերի (իսկ դրանց թիվն այսօր 31-ն է) ակտիվների ծավալը համադրելի է, ասենք, ամերիկյան նահանգային մակարդակի միջին մեծության մեկ առեւտրային բանկի ակտիվների հետ։

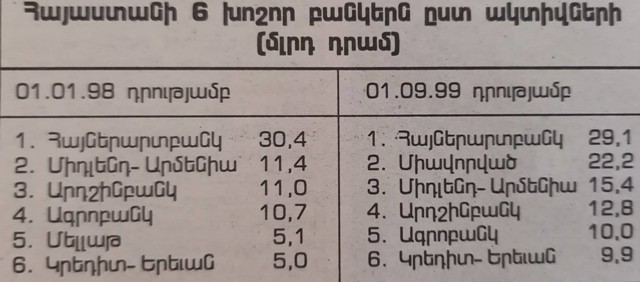

Ինչպես եւ 1997 թ., Հայաստանի ամենախոշոր բանկը 1999 թ. հունվարի 1-ի դրությամբ հանդիսանում է Հայներարտբանկը՝ 29,1 մլրդ դրամ ակտիվներով։ Երկրորդ տեղում հայտնվել է Միավորված բանկը, որը ստեղծվել է 1997 թ.՝ Հայսնունդ եւ «Հրազդան» բանկերի միաձուլումից։ Անցնող տարում առաջին վեցնյակից դուրս է մղվել իրանական կապիտալով աշխատող Մելլաթ բանկը։ Իրենց ցուցանիշներն էապես բարելավել են Միդլենդ-Արմենիան եւ Կրեդիտ-Երեւանը։

1998 թ. բոլոր բանկերի ընդհանուր շահույթը կազմել է 6,2 մլրդ դրամ՝ ռեկորդային ցուցանիշ բոլոր նախորդ տարիների համեմատ։ Առավել եւս, որ 1996 եւ 1997 թվականները եղել են ոչ շահութաբեր տարիներ։

1998 թ. պետք է համարել դրամով վարկերի Հայաստանի վարկային շուկայից վերջնականապես դուրս մղման ժամանակաշրջանի ավարտական տարի։ Բանկային համակարգի ձեւավորման սկզբնական փուլում (1994-95 թթ.) դրամով տրամադրված վարկերը իրենց ծավալով զգալիորեն գերազանցում էին արտարժույթով տրամադրված վարկերին։ Դրան նպաստել է նաեւ Կենտրոնական բանկի վարկային քաղաքականությունը, որն առեւտրային բանկերին սնուցում էր վարկային ռեսուրսներով։ Այսպես, 1995 թ. ԿԲ-ն վաճառել է 12,8 մլրդ դրամ վարկային ռեսուրսներ, որով բավարարել է բանկերի պահանջարկի միայն կեսը։ Դրամ-վարկ եւ դոլար-վարկ հարաբերակցության առումով 1996 թ. շրջադարձային է։ Տնտեսությունն ընդհանուր առմամբ նվազեցրել է պահանջարկը դրամի հանդեպ, իսկ ԿԲ-ն իր հերթին խստացրել է առեւտրային բանկերին վարկային ռեսուրսների տրամադրման պայմանները։ Դրա հետեւանքով ԿԲ-ի կողմից առեւտրային բանկերին վաճառված վարկերի ծավալներն էապես նվազել են։

Կարդացեք նաև

Ավելին, բանկային համակարգում առաջացել է լիկվիդայնության ավելցուկի խնդիրը (այսինքն՝ ժամանակավորապես ազատ դրամական միջոցները գերազանցել են ցանկալի չափաքանակները), որի հետեւանքով ԿԲ-ն ինքն է սկսել գնել բանկերից դրամական միջոցներ։ Սակայն բանկերի վարկային ներդրումներն արտարժութային վարկերի հաշվին շարունակել են աճել։ Այս միտումները 1998 թ. ավելի խորացել են։ Այսպես, 11 ամսվա կտրվածքով ԿԲ-ն բանկերին վաճառել է ռեսուրսներ մոտ 8 մլրդ դրամի չափով (որից 5,4 մլրդը՝ լոմբարդային վարկեր, իսկ 2,6 մլրդ դրամ՝ ռեպո համաձայնագրերով), սակայն նրանցից գնել է 42,9 մլրդ դրամ ռեսուրսներ (որից 18,5 մլրդը՝ ավանդների տեսքով, իսկ 24,4 մլրդ դրամը հակադարձ ռեպո համաձայնագրերով)։ Մեծամասամբ դրանք հանդիսանում են 28-օրյա եւ ավելի պակաս ժամկետով գործարքներ։ Սակայն այստեղ ավելի կարեւոր է այն հանգամանքը, որ ԿԲ-ն այս գործարքները իրականացնում է ոչ թե վարկային քաղաքականության շրջանակներում, ինչպես դա արվում էր մինչեւ 1996 թ., այլ՝ դրամի զանգվածի եւ լիկվիդայնության կարգավորման նպատակներով, ինչը պետք է համարել մոնետարիզմի գերակայություն։ Իսկ բանկերում դրամի սնուցումը, ամենայն հավանականությամբ, կատարվում է բյուջեի միջոցների հաշվին եւ եթե ԿԲ-ն այդ միջոցները չներքաշի, ապա հնարավոր է, որ դրանք պարզապես կուղղվեն արժույթի շուկա, ինչպես դա տեղի ունեցավ 1999 թ. հունվարին։

Բանկային համակարգում կտրուկ ընդլայնվում է ոչ միայն արտարժույթով վարկերի դերը, այլեւ՝ արտարժութային դեպոզիտների կշիռը։ 1998 թ. 11 ամսում արտարժութային դեպոզիտների ծավալն ավելացել է 62%-ով։

Բանկային տոկոսադրույքների էական փոփոխություններ 1998 թ. տեղի չեն ունեցել, սակայն երկրորդ կիսամյակից առկա է նվազման միտում։ Ներկայումս ԱՄՆ դոլարով վարկերը տրամադրվում են միջինը տարեկան 28-32%-ով։ Առայժմ տոկոսադրույքների մակարդակի վրա իր բացասական ազդեցությունն է թողնում պետական պարտատոմսերի շուկայում ձեւավորվող բարձր տոկոսադրույքները։ Բացասաբար է անդրադառնում նաեւ դեպոզիտների համար ԿԲ-ում պարտադիր պահուստավորման նորմատիվը, որը ներկայումս կազմում է 8% եւ միջազգային չափանիշների համեմատությամբ հանդիսանում է բարձր։ Բանկերն, ըստ սովորության, այդ պահուստավորվող միջոցների «գինը» ներառում են վարկի տոկոսադրույքում։ Հիշեցման կարգով նշենք, որ 1994 թ. այդ նորմատիվի մեծությունը կազմում էր 5%։

1998 թ. չի փոխվել նաեւ բանկերի վարկային ներդրումների կառուցվածքը տրամադրված վարկերի ժամկետների առումով։ Ինչպեսեւ նախորդ տարիներին, 90%-ից ավելին բաժին է ընկնում կարճաժամկետ (մինչեւ մեկ տարի) վարկերին։ Վարկային ներդրումների ծավալը 1999 թ. հունվարի 1-ին կազմել է 70,6 մլրդ դրամ (133 մլն դոլար), որն, իհարկե, դեռեւս հեռու է տնտեսության պահանջները բավարարելու ծավալից։ Ավելին, բանկերը խուսափում են խոշոր վարկեր տրամադրելուց՝ դրանք հազվադեպ են գերազանցում 50 հազար դոլարը։ Լուրջ պրոբլեմներ են առկա բանկ-վարկառու հարաբերություններում։ Դրանք, ըստ էության, հօգուտ բանկերի խիստ անհավասար հարաբերություններ են։ Բանկը վարկառուից պահանջում է ոչ միայն գույքային երաշխիքներ (ընդ որում, գույքի գնահատումը բացառապես բանկի իրավասության խնդիր է) այլեւ՝ բիզնես ծրագրերի անվան տակ բազմաթիվ այլ պահանջներ։

Բանկային գաղտնիքի մասին օրենքի համաձայն, բանկը պարտավոր է երաշխավորել իր հաճախորդի մասին տվյալների գաղտնիությունը։ Սակայն բանկերի մեծ մասը, սպասարկելով սակավաթիվ եւ մշտական հաճախորդների, այսօր առեւտրային գործարքներում նաեւ սեփական շահեր են հետապնդում։ Բիզնես- ծրագրերի ներկայացումը բանկին որոշ դեպքերում վարկառուի համար հղի է շուկայում դիրքերի թուլացման վտանգով։ Մյուս կողմից, ոչ մի հարկատու չի կարող «իրական» բիզնես-ծրագիր ներկայացնել «պարտաճանաչ հարկատուի» կեցվածքով, քանի որ այն կենթադրի անհավասար մրցակցություն եւ հանգիստ կարող է մերժվել որպես ոչ մրցունակ սուբյեկտ։ Այս պրոբլեմը հատկապես սուր է զգացվում արտաքին օժանդակությամբ վարկային ծրագրերն իրացնելիս։ Ակնհայտ է, որ բանկ-վարկառու հարաբերություններն այսօր նորմատիվային կարգավորման ուժեղացման կարիք ունեն։

Ընդհանուր առմամբ, 1998 թ. Հայաստանի բանկային համակարգը ընդհանուր տնտեսական դաշտում շարունակում է պահպանել իր հեգեմոն վիճակը։ Մասնավորապես, բարձր տոկոսադրույքների միջոցով տեղի է ունենում եկամուտների անարդարացի վերաբաշխում հօգուտ բանկերի, իսկ տնտեսական սուբյեկտների իրավական պաշտպանվածությունը հեռու է բավարարից։ Երկրորդական նշանակություն չունի այն հանգամանքը, որ Հայաստանի տնտեսական քաղաքականության մշակման վրա առավել մեծ ազդեցություն ունեցող անձինք (վարչապետը եւ ֆինանսների նախարարը) առաջ են քաշվել բանկային համակարգից։ Բոլոր դեպքերում, բանկային կապիտալը Հայաստանում ավելի շուտ վաշխառուական կապիտալ է, իսկ նրա հետագա զարգացումը պայմանավորված կարող է լինել միայն արդյունաբերական կապիտալի զարգացմամբ։

ՍԱՄՎԵԼ ԱՎԱԳՅԱՆ